A Pénzügyi Szervezetek Állami Felügyelete JÉ-II/IB-311/2009. számú határozata

A Pénzügyi Szervezetek Állami Felügyelete JÉ-II/IB-311/2009. számú határozata az UNION Vienna Insurance Group Biztosító Zrt-vel szemben a 2010. évi díjtarifában is megjelenő ún. ”önrész” miatti felügyeleti intézkedés alkalmazásáról

A Pénzügyi Szervezetek Állami Felügyelete (székhelye: 1013 Budapest, Krisztina krt. 39., továbbiakban: Felügyelet) által az UNION Vienna Insurance Group Biztosító Zrt. (1082 Budapest, Baross u. 1., továbbiakban: Biztosító) 2010. naptári évre vonatkozó kötelező gépjármű felelősségbiztosítási díjtarifája alapján lefolytatott felügyeleti ellenőrzés megállapításaira alapozva a Felügyeleti Tanács az alábbi határozatot hozza:

1. Kötelezi a Biztosítót, hogy a kötelező gépjármű felelősségbiztosítási szerződései vonatkozásában kialakított, a kötelező gépjármű felelősségbiztosítási jogszabályi előírásokkal ellentétes „önrész” elnevezésű díjképző elv (alapdíj-korrekciós tényező) alkalmazását haladéktalanul szüntesse meg.

2. Kötelezi a Biztosítót, hogy a Magyar Hírlap, illetve a Népszava 2009. október 30-i számában közzétett, a Biztosító 2010. naptári évre érvényes kötelező gépjármű felelősségbiztosítási díjait rögzítő díjtarifáját a jogszabályi előírásokba ütköző „önrész” alkalmazása nélkül ismételten jelentesse meg. A Biztosító közzétételében tüntesse fel, hogy az a jelen felügyeleti határozaton alapul, továbbá hogy a közzététel mennyiben tér el a Biztosító 2008. október 30-án, országos napilapokban megjelent közzétételtől.

Határidő: a kézhezvételtől számított 3 munkanap

3. A Biztosítót 5.000.000, – Ft. (azaz ötmillió forint) felügyeleti bírság megfizetésére kötelezi.

A kiszabott felügyeleti bírságot a jelen határozat közlésétől számított 22 munkanapon belül kell a Felügyeletnek a Magyar Államkincstárnál vezetett 10032000-00283834-30000003 számú számlájára - "felügyeleti bírság" megjelöléssel, valamint a határozat számának feltüntetésével - befizetni. A jelen határozat jogerős.

A felügyeleti bírság önkéntes befizetésének elmaradása esetén a közigazgatási végrehajtás szabályai kerülnek alkalmazásra. A felügyeleti bírság befizetésére meghatározott határidő elmulasztása esetén, a be nem fizetett bírságösszeg után késedelmi pótlék felszámolására kerül sor, melynek mértéke minden naptári nap után a felszámítás időpontjában érvényes jegybanki alapkamat kétszeresének 365-öd része. A késedelmesen megfizetett késedelmi pótlék után nem számítható fel késedelmi pótlék. A késedelmi pótlékot a Felügyelet hivatkozott számú számlájára kell befizetni, a határozat számának feltüntetésével, „késedelmi pótlék” megjelöléssel. Ha a kötelezett a bírságfizetési kötelezettségének határidőben nem tesz eleget, a fizetési kötelezettség haladéktalanul végrehajtásra kerül.

A határozat ellen közigazgatási eljárás keretében fellebbezésnek nincs helye. Az ügyfél, illetve a kifejezetten rá vonatkozó rendelkezés tekintetében az eljárás egyéb résztvevője a határozat felülvizsgálatát a közléstől számított 30 napon belül jogszabálysértésre hivatkozással a Fővárosi Bíróságtól keresettel kérheti. A keresetlevelet – a Fővárosi Bíróságnak címezve – a Felügyeletnél kell 3 példányban benyújtani. A keresetlevél benyújtásának a határozat végrehajtására nincs halasztó hatálya.

Indokolás

A Pénzügyi Szervezetek Állami Felügyeletéről szóló 2007. évi CXXXV. törvény (a továbbiakban: Psztv.) 7.§ d) pontja alapján a Felügyelet feladata – többek között – a biztosítókról és a biztosítási tevékenységről szóló 2003. évi LX. törvény (a továbbiakban: Bit.) hatálya alá tartozó szervezetek és személyek működésére és tevékenységére vonatkozó, a feladatkörébe tartozó jogszabályi rendelkezések betartásának (…) ellenőrzése, illetve folyamatos vizsgálata.

A gépjármű üzemben tartójának kötelező felelősségbiztosításáról szóló 190/2004. (VI. 8.) Korm. rendelet (a továbbiakban: Rendelet) 18. § (3) bekezdése szerint a biztosító köteles a biztosítási feltételeket, az érvényben lévő, valamint két országos napilapban október 30-ig közzétett következő évi díjtarifáját az ügyfélfogadásra rendelkezésre álló helyiségeiben és az interneten hozzáférhetővé tenni.

A Biztosító a kötelező gépjármű-felelősségbiztosítása 2010. évre vonatkozó díjtarifáit két országos napilapban, a Magyar Hírlap, illetve a Népszava 2008. október 30-i számában közzétette. A közzétett díjtarifa alapján megállapítható, hogy a Biztosító díjkedvezményt kíván adni azon ügyfelei részére, akik a biztosítási időszakban bekövetkezett első káreseménynél 20.000,- forint vagy káreseményenként 50.000,- forint önrészt vállalnak a károkozásuk miatt a Biztosítót terhelő helytállási kötelezettségből fakadó anyagi teherből. („önrész: a biztosítási időszakban bekövetkezett első káreseménynél a biztosító által kifizetett kártérítési összegből a biztosítási szerződésben meghatározott összeget a szerződő, önrész címen, maga viseli. A kedvezményhez kapcsolódó feltételek az unionbiztosito.hu internetes oldalon megtekinthetőek.”) A 20.000,- forint önrész vállalása esetén a díjkedvezmény mértéke 20%, míg az 50.000,- forint önrész esetén a díjkedvezmény 30%.

A Biztosító internetes oldalán található szabályozás szerint

„1. A biztosított gépjárművel okozott károkért a biztosító a károsulttal szemben a kötelező gépjármű felelősségbiztosításról szóló jogszabályi rendelkezéseknek megfelelően köteles a károkozó helyett helytállni. A biztosítási időszakban bekövetkezett első káreseménynél a biztosító által kifizetett kártérítési összegből a biztosítási szerződésben meghatározott összeget a szerződő, önrész címén, maga viseli. Amennyiben a biztosító által egy adott káresemény kapcsán teljesített kártérítés összege alatta marad a biztosítási szerződésben rögzített önrész összegének, úgy a szerződőt a biztosító által teljesített kártérítés erejéig terheli az önrész. A biztosító a károsult részére a teljes kárösszeget megfizeti. A biztosítási időszakban bekövetkezett további káreseményeknél a biztosító az önrész levonását nem alkalmazza.

2. A szerződő az önrész összegét a biztosító részére köteles megtéríteni.

3. A szerződőnek az önrész megfizetésére vonatkozó kötelezettsége a biztosító kárkifizetésével válik esedékessé.

4. A biztosító a kártérítési összeg kifizetését követő 15 napon belül a szerződő részére az önrész megfizetésére vonatkozó írásbeli fizetési felszólítást küld. A fizetési felszólításban a biztosító tájékoztatja a szerződőt a kártérítés alapjául szolgáló káreseményről, a kifizetett kártérítési összeg nagyságáról, valamint a szerződőt terhelő önrész összegéről. A szerződő az önrész összegét a fizetési felszólítás közlését követő 30 napon belül köteles a biztosító részére megfizetni.

4. A postai úton megküldött írásbeli fizetési felszólítást közöltnek kell tekinteni, ha az a szerződőnek a biztosítási szerződésben rögzített címére igazoltan megérkezett. Mindaddig, amíg a szerződő a biztosítási szerződésben rögzített kézbesítési címtől eltérő címet nem közöl a biztosítóval, a biztosító az önrész megfizetésére vonatkozó írásbeli fizetési felszólítást, illetve a szerződéssel kapcsolatos egyéb nyilatkozatait a korábban közölt kézbesítési címre hatályosan megteheti.

5. A kötelező gépjármű felelősségbiztosításról szóló jogszabálynak a szerződés bonus-malus besorolására vonatkozó rendelkezései az adott szerződésre változatlanul érvényesek, azok alkalmazását az önrész vállalása illetve megfizetése nem érinti. Amennyiben az okozott kár nem éri el az önrész szerződésben vállalt mértékét, úgy annak megfizetésével a bonus-malus besorolás nem változik.”

A Rendelet 2. § (1)-(2) bekezdési szerint minden magyarországi telephelyű gépjármű üzemben tartója köteles a (…) biztosítóval a gépjármű üzemeltetése során okozott károk fedezetére (…) az e rendeletben és mellékleteiben foglalt feltételek szerinti felelősségbiztosítási szerződést kötni, és azt folyamatos díjfizetéssel hatályban tartani. Gépjármű a Magyar Köztársaság területén kizárólag e feltételek fennállása esetén üzemeltethető. A biztosító (…) egy biztosítási esemény vonatkozásában dologi károk esetén káreseményenként 500 millió Ft összeghatárig, személyi sérülés miatti károk esetén káreseményenként legfeljebb 1500 millió Ft összeghatárig köteles a szerződés alapján helytállni, függetlenül a károsultak számától. (…)

A Rendelet 6. § (1) bekezdése szerint a biztosító a magyarországi telephelyű gépjármű üzemben tartójának az 1. számú melléklet feltételei szerinti biztosítási szerződés megkötésére vonatkozó - a biztosító díjszabásának megfelelő - ajánlatát a 2. § (2) bekezdésében meghatározott összeghatárokig köteles elfogadni.

A Rendelet 1. sz. mellékletének 9. (3)-(6) bekezdése taxatíve meghatározza azon eseteket és feltételeket, amelyek fennállása esetén a biztosító (…) az általa kifizetett kártérítési összeg – adott esetben csak tételesen meghatározott összeghatárokig való – megtérítését követelheti az üzembentartótól (biztosítottól). Ezek szerint

a) attól a vezetőtől, aki a gépjárművet az üzemben tartó vagy az egyébként jogosan használó engedélye nélkül vezette;

b) a biztosítottól, több biztosított esetén bármelyiküktől vagy egyetemlegesen, ha a kárt jogellenesen, szándékosan okozták;

c) a teljesített szolgáltatások keretei között egy biztosítási eseménnyel kapcsolatban legfeljebb 1 millió Ft-ig a biztosítottól, több biztosított esetén bármelyiküktől vagy egyetemlegesen, ha a gépjárművet alkoholos vagy a vezetési képességre hátrányosan ható szertől befolyásolt állapotban vezették, illetve annak vezetését ilyen személynek adták át, kivéve, ha bizonyítják, hogy a vezető alkoholos vagy hasonlóan ható szertől befolyásolt állapotát nem ismerhették fel (alkoholos befolyásoltságnak tekinthető a 0,8 ezreléket meghaladó véralkoholszint, illetve a 0,5 mg/l értéket meghaladó légalkohol szint);

d) a teljesített szolgáltatások keretei között egy biztosítási eseménnyel kapcsolatban legfeljebb 500 ezer Ft-iga biztosítottól, több biztosított esetén bármelyiküktől vagy egyetemlegesen, ha a gépjármű vezetője gépjárművezetésre jogosító engedéllyel (igazolvány) nem rendelkezett, illetve a gépjármű vezetését ilyen személynek adták át, kivéve, ha bizonyítják, hogy a gépjárművet engedéllyel vezető esetében a gépjárművezetői engedély meglétét alapos okból feltételezték;

e) a teljesített szolgáltatások keretei között egy biztosítási eseménnyel kapcsolatban legfeljebb 500 ezer Ft-ig az üzemben tartótól, ha a balesetet a gépjármű súlyosan elhanyagolt műszaki állapota okozta;

f) a teljesített szolgáltatások keretei között egy biztosítási eseménnyel kapcsolatban 1 millió Ft-ig a vezetőtől, ha a kárt segítségnyújtás elmulasztásával, illetve foglalkozás körében elkövetett szándékos veszélyeztetéssel okozták;

g) a biztosítottól, ha a szerződés megkötésekor, a biztosítási esemény bekövetkezésekor, vagy egyébként terhelő közlési, változásbejelentési, kárbejelentési kötelezettségét nem teljesítette, s ez a biztosító fizetési kötelezettségét lényegesen befolyásolta. Ha a biztosított bizonyítja, hogy kötelezettségét nem szándékosan szegte meg, a biztosító követelését az általa teljesített szolgáltatás keretei között legfeljebb 500 ezer Ft-ig jogosult érvényesíteni;

h) az üzemben tartótól, ha a káresemény az e rendelet 8. § (3) bekezdésében foglalt 30 napos időszak alatt következik be.

A Bit. 101. § (1) bekezdésének a) pontja alapján, ha a Felügyelet a termék terjesztésének megkezdését követően megállapítja, hogy a termék vagy a terjesztés körülményei jogszabálysértőek, illetve nyilvánvalóan sértik a biztosítottak (szerződő felek, kedvezményezettek stb.) érdekeit, a jogszabálysértés, az érdeksérelem, a hiba, illetve a hiányosság megszüntetésére kötelezi a biztosítót határidő tűzésével. Indokolt esetben a Felügyelet a termék terjesztését felfüggesztheti. A Bit. 197.§ (5) bekezdésének b) pontja alapján a Bit-ben foglalt kötelezettségek súlyos megsértésének számít különösen jogszabálysértő termék terjesztése, vagy a termék terjesztésével kapcsolatos jogszabálysértés.

A fentiek alapján megállapítottam, hogy a díjtarifa önrészre vonatkozó kitételei sértik a Rendelet 2.§-ában, 1. számú mellékletének 1. pontjában és 9. (3)-(6) bekezdéseiben foglaltakat, illetve az azok mögött álló szabályozási célt, miszerint a kötelező felelősségbiztosítási fedezetnek a jogszabályban meghatározott limitekig – a biztosított személyekkel szemben a biztosítási szerződésben megjelölt gépjármű üzemeltetése során okozott károk miatt támasztott – valamennyi megalapozott kártérítési igénynek a kielégítésére teljes körűen fedezetet kell nyújtania, ez a fedezet csak kivételesen, a Rendeletben taxatíve meghatározott feltételek fennállása esetén szűkíthető a kifizetett kártérítési összeg (a jogszabályban meghatározott esetekben egyebekben is csak korlátozott mértékű) megtérítése követelésére való jogosultsággal.

Előbbiek alapján a biztosító helytállási kötelezettsége, ezáltal a biztosítási fedezet még az üzembentartó hozzájárulása esetén sem korlátozható (pl. önrész vállaltatásával) anélkül, hogy az ne sértené a károkozó üzembentartó védelmét is célul tűző Rendeletet.

A gépjárművel mint a legelterjedtebb veszélyes üzem üzemeltetésével járó fokozott felelősség, az üzemeltetéssel való – akár elháríthatatlan belső okra visszavezethető – károkozásból fakadó helytállási kötelezettségnek a károkozó (és annak szűk környezete) anyagi romba döntése nélküli teljesítése a károsult védelme mellett a Rendelet vitathatatlan szabályozási-jogpolitikai célja, tekintettel a potenciális károkozók jelentős számára. A hatályos szabályozást tartalmazó Rendelet, de a 2010. január 1-jén hatályba lépő – az általános egyoldalú kógencia szabályának alkalmazhatóságát is megszüntető – 2009. évi LXII. törvény (Gfbt tv. 12.§, 13.§, 34,§) sincs tekintettel az üzembentartó teherviselő képességére (önrész vállaló képességére), de az üzembentartó saját teherviselő képességére vonatkozó megítélésére sem, amikor a biztosító és a biztosítóval szerződő üzembentartó jogait és kötelezettségeit, azaz a hazai kötelező gépjármű felelősségbiztosítás szabályrendszert megfogalmazza.

A Biztosító által bevezetett önrész tényleges mértéke és a biztosítási időszakban okozott első káreseményhez kötése előbbiek folytán annak jogszabálysértő voltát nem befolyásolja; a Rendelet önrész alkalmazhatóságára vonatkozó kifejezett tiltásának hiánya nem értelmezhető úgy, hogy ezáltal az önrész bevezetése a hazai kötelező gépjármű felelősségbiztosítási szabályrendszerrel nem ellentétes.

A Rendelet 1. sz. mellékletének 9. (3) bekezdésében tételes felsorolásra kerülnek azon esetek (pozitív taxáció), amikor a Biztosító az általa kifizetett összeg megtérítését követelheti a biztosítottól (üzembentartótól), márpedig ezek között az üzembentartóval való (önrész) megállapodás nem szerepel. A kötelező felelősségbiztosítási rendszerben bármiféle önrész-megállapodásnak csak kifejezett jogszabályi felhatalmazás alapján, annak keretei (feltételei) meghatározása mellett (pl. a vállalható önrészesedés lehetséges maximális mértékének jogszabályi meghatározásával) lehet helye anélkül, hogy a rendszer mögött álló szabályozási cél – adott esetben a versenyző biztosítók által egyre nagyobb önrészhez kötött egyre csábítóbb díjkedvezmények megjelenésével – ne sérüljön.

Előbbi elvvel összhangban a Rendelet egy esetben (a bonus-malus osztályba sorolás rontásának elkerülése érdekében) lehetővé is teszi az üzembentartó részére, hogy a biztosító által kifizetett kárösszeget a biztosító részére megtérítse, azonban ennek feltételei rögzítettek. Megjegyezendő, hogy a Biztosító által bevezetni szándékozott önrészhez képest lényeges különbség, hogy ezen jogszabály által nevesített esetben az üzembentartó nem egy jelentős díjkedvezmény – és a károkozás mentes jövő – reményében előre kötelezi el magát, hanem a kifizetett kárösszeg megtérítése vállalására vonatkozó döntés egybe esik magával a megtérítéssel, ezáltal az üzembentartó adott pillanatban fennálló teherviselő képességének ismeretében vállalhatja a ki nem kényszeríthető megtérítést. (Rendelet 3. sz. melléklet 9. pont: „Az üzemben tartó jogosult arra, hogy a biztosítónak a teljes kárkifizetés összegéről szóló írásbeli értesítését követő hat héten belül a teljes kárösszeget a biztosítónak megfizesse, és így a bonus-malus osztályba sorolását ne rontsa. Kármegosztás esetén az adott szerződés alapján történt kárkifizetést kell figyelembe venni.”)

Végezetül nem elhanyagolható tényező, hogy az önrész intézménye adott esetben a károsultak érdekei ellenébe is hathat, figyelemmel arra, hogy ettől kezdődően a károkozó biztosított még inkább (a bónusz fokozat megtartása mellett az önrészfizetési kötelezettség miatt is) érdekelt abban, hogy felelősségét ne ismerje el, illetve – adott esetben – a károkozás helyszínét a károkozás elismerése nélkül elhagyja.

A Bit. 195. § (1) bekezdésének a) és c) pontjai alapján a Felügyelet a biztosító kötelezettségének teljesítése, az ügyfelek érdekeinek megóvása, valamint annak érdekében, hogy a biztosítási tevékenység a Bit-nek, illetve ezen tevékenységekre vonatkozó más jogszabályoknak és a Felügyelet határozatainak megfeleljen, a Bit-ben, a biztosítási tevékenységre vonatkozó más jogszabályban, továbbá a felügyeleti határozatokban meghatározott feltételeknek való megfelelésre - határidő kitűzésével – kötelezhet, valamint felügyeleti bírság megfizetésére kötelezhet.

A Bit. 196. § (1) bekezdésének a) pontja alapján a Felügyelet a biztosítót felügyeleti bírság megfizetésére kötelezheti, ha az megsérti a Bit. vagy egyéb, a biztosítási tevékenységre vonatkozó jogszabály előírásait. A Bit. 197.§ (2) és (5) bekezdésének b) pontja alapján a biztosító terhére kiszabható bírság összege 100 ezer forinttól 20 millió forintig terjedhet. A Bit-ben foglalt kötelezettségek súlyos megsértésének számít különösen (…) a termék terjesztésével kapcsolatos jogszabálysértés.

A fentiek alapján – mérlegelve a Psztv. 47. § (4) bekezdésében foglaltakat, így különösen a Biztosító magatartásának a Bit. által is minősített súlyosságára, annak a kötelező gépjármű felelősségbiztosítási piacra gyakorolt hatására, nevezetesen, hogy a kötelező gépjármű felelősségbiztosításra vonatkozó jogszabályi előírásokkal ellentétes önrész alkalmazása a jogszabályszerűen eljáró versenytárs biztosítók jogszabályszerű magatartását is elbizonytalaníthatja és a kötelező gépjármű felelősségbiztosítási szerződéskötési kötelezettséggel terhelt üzembentartók érdekeit sértő díjhirdetési gyakorlatot indíthat el az érintett piacon, illetve a károsultak érdekeinek sérelméhez is vezethet a károkozó felelősség elismerő nyilatkozata megtagadásában/elmulasztásában való érdeke erősítésével, a Felügyelet a rendelkező részben foglaltak szerint a Biztosítót a jogsértő magatartás megszüntetése mellett 5.000.000,- forint bírság megfizetésére kötelezte.

A Felügyelet a bírságösszeg meghatározásánál előbbieken túl arra volt figyelemmel, hogy a Felügyelet a 2008. november 17-én kelt J-II-106/2008. számú határozatával már az előző (2009.) évi díjtarifa megjelentetése kapcsán is kénytelen volt kötelezni a Biztosítót a jogszabályi előírásokkal összhangban lévő díjhirdetésre. A bírságösszeg meghatározásánál további súlyosító körülményként került értékelésre, hogy a Biztosító kifogásolt tevékenységét szerződéskötési kötelezettséggel érintett termék kapcsán (ezáltal nagy ügyfélkörre kiterjedően), a Felügyelettel történt egyeztetést követően, az egyeztetésen a Felügyelet által előadottak ellenére, valamint a kötelező gépjármű felelősségbiztosítási átkötési időszakban – a fennálló szerződések díjtarifák ismeretében történő, év végére való (rendes) felmondása lehetőségének (november 30-áig tartó) időszakában – fejtette ki.

A Felügyelet ugyanakkor enyhítő körülményként vette figyelembe a Biztosító által a Felügyelet részére elektronikus levélben 2009. november 2-án megküldött nyilatkozatból kitűnő együttműködési szándékot, miszerint „a Biztosító a Felügyelet által kifogásolt önrész ügyfél általi vállalása és annak Biztosító által történő visszakövetelése szerepeltetését a tarifában a Felügyelet kérésére változtatni szándékozik és a megjelölt mértékű, e címen szerepeltetett kedvezményt ugyanezen mértékben egy hasonló kockázati körhöz, az ügyfél részére a balesetmentes közlekedéshez kapcsolódó kedvezménnyel váltaná fel.”

A Felügyelet a határozatot a Ket. 71. § (1) bekezdése alapján, a Psztv. 4. § i) pontjában biztosított hatáskörében eljárva hozta meg. A határozat a Ket. 128. § (1) bekezdés c) pontja értelmében jogerős.

A határozat elleni jogorvoslatról szóló tájékoztatás a Ket. 100. § (1) bekezdés d) pontja, 109. § (1) bekezdése, 110. § (1) bekezdése alapján, valamint a polgári perrendtartásról szóló 1952. évi III. törvény 327.§ (2) bekezdése és 330.§ (2) bekezdésén alapul.

A közigazgatási végrehajtás szabályainak a Felügyelet által kiszabott bírság kapcsán való alkalmazási lehetősége a Psztv. 35. § (2) és 48.§ (1) bekezdésein, valamint a Ket. 127. § (1) bekezdésének a) pontján alapul. A késedelmi pótlék Felügyelet általi felszámításának lehetőségét a Ket. 138. §-a biztosítja.

Budapest, 2009. november 05.

A Felügyeleti Tanács nevében eljárva

Dr. Farkas Ádám s.k.,

a PSZÁF Felügyeleti Tanácsának

Biztosítás fajta:

- Kötelező biztosítás

Kereskedőknél is lehet váltani

Idén már a gépjármű kereskedők is aktívan kiveszik részüket a kötelező biztosítási kampányból. Az elmúlt években egyre nőtt, s idén rekordot döntött azoknak az autó-, vagy motorkereskedőknek a száma, akik „egybiztosítós” kapcsolatukat alkuszcégekre cserélték annak érdekében – is -, hogy a novemberi kampányban minden biztosító ajánlatát fel tudják kínálni ügyfeleiknek.

Örülünk neki, hogy már a gépjármű kereskedők is részesei a folyamatnak – mondta

Nők a biztosítási világhálón

Egyre több a nő azok között, akik Interneten váltanak kötelező gépjármű biztosító céget – derül ki néhány felmérésből és a vezető alkuszcégek, így a CLB Független Biztosítási Alkusz Kft. adataiból is. - Ez azonban nem teljesen véletlenül alakult így, a nőket ugyanis már jó ideje kiemelt célcsoportként kezeljük – mondta el

A hölgyek minden apróságra kiterjedő figyelemmel képesek kiválasztani a számukra legkedvezőbb biztosítási ajánlatokat. A nők szeretik a gyors és praktikus, de mégis biztonságos megoldásokat, ezért többnyire az alkusz cégek szolgáltatásait veszik igénybe, náluk ugyanis minden biztosító ajánlatát megtalálják.

A biztositástipp.hu oldalon játékos gyerek kifestőkkel és ingyenes állatkerti belépőkkel is kedveskednek az oda látogató és online biztosítást kötő ügyfeleknek.

Fizetniük kell a MÁV ÁBE ügyfeleinek

A tulajon és a biztosítón is követelhető az autóval okozott kár megtérítése

A MÁV Általános Biztosító Egyesület (MÁV ÁBE) és a kárt okozó ügyfele együttesen köteles megtéríteni azt a kárt, amelyet az ügyfél egy harmadik személynek okozott – ezt mondja ki egy jogerős bírósági ítélet.

Miután a MÁV ÁBE késlekedett az ügyfelei által okozott károknak a kötelező gépjármű felelősségbiztosítás (kgfb) alapján való kifizetésével, több ügyfél a kárát a saját biztosítójával rendeztette. Ezt főleg a két nagy autós biztosító – az Allianz és a Generali – tette meg akkor, ha az ő ügyfelének okozott kárt MÁV ÁBE-s ügyfél.

Feltétel volt, hogy a kárt szenvedett autósnak a kgfb és a casco biztosítása is ugyanannál a biztosítónál legyen, hiszen az a casco alapján végezte el az előzetes kárrendezést. Miután a saját biztosító – a casco alapján – kifizette az ügyfelét (megjavíttatta az autóját), ő lépett a helyébe a MÁV ÁBE-vel fennálló jogviszonyában, más szóval a saját biztosító követelte a továbbiakban a MÁV ÁBE-től az általa kifizetett kár megtérítését.

Miután a MÁV ÁBE erre nem volt hajlandó – leginkább azért, mert magasnak tartotta a beadott számlákban a rezsióradíjakat – a nagy biztosítók pert indítottak a MÁV ÁBE ellen. Amikor tavaly nyáron a MÁV ÁBE csődbe ment, és elkezdődött a felszámolása, a felperes biztosítók kiterjesztették a keresetüket a károkozó MÁV ÁBE-s ügyfelekre is.

Egy ilyen ügyben született első fokú bírósági ítélet kimondta, hogy a biztosító ügyfele csak akkor tartozik felelősséggel, ha a kár meghaladja a kgfb-rendeletben szereplő összeget, vagyis azt, ameddig a biztosító köteles helytállni. Ez káreseményenként 500 millió forint dologi károknál, és 1,5 milliárd forint személyi sérüléses károknál – írja az MTI egy birtokában lévő jogerős bírósági ítéletre hivatkozva. A szóban forgó ügyben pert indító Generali Biztosító viszont csak 300 ezer forintot fizetett ki a MÁV ÁBE helyett.

A másodfokú bíróság ezzel ellentétes döntést hozott. Eszerint a biztosítótól a kgfb-rendelet alapján, míg az ügyfelétől a Ptk. 345. paragrafusa alapján követelhető a fizetés. Ez utóbbi jogszabályhely a veszélyes üzemi felelősségről szól, és kimondja, hogy aki ilyet – ez esetben autót – üzemeltet, az köteles megtéríteni az azzal okozott kárt. Az ítélet szerint a biztosító egyesület és az ügyfele egyszerű pertársak, így a kárt szenvedett – illetve aki a helyébe lépett – bármelyiküktől kérheti a teljesítést.

Ugyanakkor azt is kimondja az ítélet, hogy a biztosító egyesület és az ügyfele nem egyetemlegesen felelősek. Ez utóbbi azt jelentené, hogy belátása szerint bármelyiküktől behajthatná a követelését az arra jogosult. Ez azonban csak jogi árnyalat, hiszen az ítélet hangsúlyozta: bármelyiküktől kérheti a teljesítést a jogosult.

Az Allianz-nál azt közölték, hogy: „Az Allianz Hungária Biztosító esetében született olyan jogerős bírósági ítélet, amely a károkozó és a felelősségbiztosító egyetemleges felelősségét állapította meg. Ennek értelmében a társaságnak mindkét féllel szemben érvényes jogcíme van kártérítés követelésére.”

Forrás: hvg.hu

Átlagosan 39 ezret fizetünk kötelezőre

A csökkenő személygépjármű értékesítésen belül növekszik a prémium kategóriás és a sportautók részesedése. A kötelező biztosítási piacon a csökkenő átlagdíjak mellett - a kategóriák elmozdulása miatt - nőtt a díjbevétel.

A kötelező gépjármű felelősségbiztosítás (kgfb) átlagdíja 39 ezer forintra csökkent, az ebből származó díjbevétel azonban az utóbbi öt évben 37 milliárd forinttal növekedett, mivel a gépkocsiállományban megnőtt a nagyobb és értékesebb autók aránya - közölte a genertel.hu direkt biztosító.

A kgfb szerződések összesített díjbevétele 97 milliárd forint volt 2003-ban, de a múlt évben már 134,4 milliárdra növekedett. Ugyanez a casco biztosításoknál 88, illetve 98 milliárd forint volt.

A növekedés nem magyarázható a gépjármű állomány szaporodásával, hiszen a 2003. évi csúcsban ugyan 200 ezer új autót értékesítettek, de tavaly ez a szám már 160 ezerre csökkent, a drágábban biztosítható autók aránya azonban emelkedett a teljes állományon belül.

Amíg 2003-ban a kis autók részaránya 56 százalék volt, addig a múlt évben már csak 38 százalékot tett ki. A középkategóriás autók részaránya pedig - ugyan ebben az időszakban 26-ról 40 százalékra emelkedett.

Amíg 2003 és 2004 között a sportautók iránt duplájára nőtt a kereslet, 2005-ben a prémium kategóriás és a négy kerék meghajtású kocsikból adtak el csaknem 150 százalékkal többet. A 2006-os évben az egyterűek jelentették a slágert, egy évre rá pedig a terepjárók mellett ismét a sportautók felé fordult az érdeklődés.

Forrás: Mfor.hu - Menedzsment Fórum

Jelentős árzuhanás kezdődött a motoros biztosítások piacán

Megindult a biztosítók versenye a szelíd motorosokért

Megvalósulni látszik a CLB Független Biztosítási Alkusznak a motoros biztosításokra vonatkozó előrejelzése: a biztosítók körében meginduló verseny hatására ma már a tavaszi díjakhoz képest 30-40 százalékkal olcsóbban köthet cascót az, akinek nem sport- vagy off-road motorkerékpárja van. Az árcsökkenés az autós cascók visszaesése okozta - az idei év első öt hónapjában fele annyi új autó kelt el, mint egy évvel korábban. Ennek hatására ugyanis egyre több biztosító lát fantáziát a százezernél is több, korábban egységesen extrém veszélyességi kategóriába sorolt motorkerékpár biztosításában.

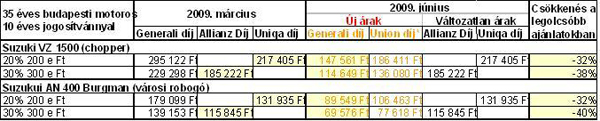

Az árcsökkentés folyamatát a Generali, illetve az erre a szegmensre újonnan belépő Union biztosítók kezdték el, a korábbi árak harmadáért-feléért kínálva egyes kategóriák biztosítását. A csökkentés jelentős mértéke várhatóan a többi versenytársat is hasonló lépésekre készteti majd. Az árcsökkenés alapja a különböző kockázati szinteket képviselő típusok szerinti szegmentálás: különösen a chopper, a nagytestű robogó a túra- és a veterán motorok tulajdonosai számíthatnak kellemes meglepetésre, ha néhány hónap után most ismét casco-ajánlatot keresnek járművükre.

Díjszámítás két kevésbé kockázatos kategóriában:

Németh Péter, a CLB Független Biztosítási Alkusz értékesítési igazgatója szerint egyre több biztosító szakít a téves megközelítéssel, amely a motorosokat általánosan a felelőtlenül száguldozó egyénekkel azonosítja. A motorosok jelentős része ugyanis olyan 30 év feletti személy, akinek egy vagy két autó is van a családjában, lakással, vállalkozással is rendelkezik, a sportos életmódjából következően pedig rendszeresen utazgat. Mindez azt jelentheti, hogy azoknak a biztosítóknak, akik elsők között tudnak nyitni, ez az ügyfélkör további vonzó, és már jól ismert üzleti lehetőségeket is kínálhat.

Németh Péter hozzátette: 'Az együttgondolkodásban szinte minden komolyabb biztosító a partnerünk, és biztosak vagyunk benne, hogy előbb-utóbb mindegyiküknek lesz előnyös ajánlata valamelyik motoros szegmens számára. A folyamat egyértelmű nyertesei pedig a motorosok, akik egyrészt a korábbinál jóval nagyobb számban tudnak majd cascót kötni járműveikre, másrészt a biztosítók látókörébe kerülve egyéb biztosításaik terén is folyamatosan kedvezőbb ajánlatokra, újabb megtakarítási lehetőségekre számíthatnak a jövőben.'

Hogyan lehet 40 százalékkal olcsóbb a casco? - Tippek motorosoknak

Az októberi hidegek beköszöntével várhatóan egyre több motoros helyezi el garázsba, tárolóba vagy ponyva alá járművét. Városi környezetben azonban egyre gyakrabban maradnak üzemben télen is a motorkerékpárok. Egyre többeknek éri meg tehát az idén jelentősen olcsóbbá vált, egy évre szóló cascót megkötni járművükre - írja a CLB Független Biztosítási Alkusz.

Kötelező biztosítást más gépjárművekhez hasonlóan minden motorkerékpárra kötni kell. A jelenlegi szabályozás szerint a januártól decemberig terjedő időszakra, a jövő évtől kezdődően a gépjármű megvásárlásának időpontját követő egyéves időszakra. Ez a biztosítás abban az esetben szüneteltethető, ha a járművet tulajdonosa a téli hónapokra kivonatja a forgalomból. Az ideiglenes kivonáshoz kapcsolódó díjak miatt azonban nem biztos, hogy érdemes ezt a megoldást választani.

A casco – a kötelezőhöz hasonlóan – folyamatos díjfizetéssel köthető. Bevett gyakorlatnak számított korábban, hogy a tavasszal megkötött biztosítást ősztől nem fizették a motorosok, így az automatikusan felmondásra került. Ez a módszer azonban egyáltalán nem célravezető: ha ugyanazon biztosítóhoz szeretnénk a következő évben is menni, akkor az a korábbi szerződésben szereplő díjra is igényt tart. Ilyenkor választhatunk ugyan másik biztosítót is, ám egyrészt a lehetőségek néhány év alatt kimerülnek, másrészt könnyen elképzelhető, hogy az újabb biztosító feltételei korántsem olyan kedvezőek.

Az immár kedvező árszinten megköthető cascóra azért is szükség lehet, mivel egyre többen tartják üzemben a téli hónapokra is járművüket. Németh Péter rámutat: „Biztos vagyok benne, hogy sok motoros társammal együtt budapesti felújítások miatt akadozó forgalomban például – az enyhébb napokon – idén a kétkerekűnket fogjuk előnyben részesíteni a napi közlekedésben.”

A válság segíti a motoros casco piacot

Az autóvásárlások jelentős csökkenését eredményező válságnak is komoly szerepe van abban, hogy egyre több biztosító lát komoly potenciális ügyfelet abban a több mint százezres rétegben, amelyet jó anyagi helyzetben lévő, 30 év feletti, felelősségteljesen közlekedő motorosok alkotnak.

A kibontakozó versenyben ma már a tavaszi díjakhoz képest 30-40 százalékkal olcsóbban köthet cascót az, akinek nem sport- vagy off-road motorkerékpárja van.

A szelíd motorosok és a biztosítók egymásra találnak

Áttörés várható a többszázezres motoros biztosítási piacon

Extrém összegű díj mellett elérhető casco, ENSZ békefenntartókkal azonos veszélyességi kategóriába sorolt baleset- és életbiztosítási lehetőségek: ilyen feltételek mellett nem csoda, hogy a motorosoknak az autósokhoz képest is igen alacsony hányada kötött eddig biztosítást magára vagy járművére. Vélhetően az autóvásárlások jelentős csökkenését eredményező válságnak is szerepe van abban, hogy egyre több biztosító lát komoly potenciális ügyfelet abban a több mint százezres rétegben, amelyet jó anyagi helyzetben lévő, 30 év feletti, felelősségteljesen közlekedő motorosok alkotnak. Így akár komoly verseny is indulhat ennek az eddig leginkább csak megtűrt célközönségnek a megnyeréséért.

Igencsak meglepődhet az a motoros, aki ma biztosítást szeretne kötni járművére. Egyrészt azt tapasztalhatja, hogy az autós biztosítások piacán tapasztalt éles versennyel ellentétben a legtöbb biztosító egyáltalán nem is kínál számára ilyen terméket, ha pedig valahol talál motoros cascot, azt jelentős felárral és igencsak limitált szolgáltatási körrel tudja megkötni (az extrákra – ilyen lehet a bőrülés vagy különleges kipufogó – például nem vonatkoznak). Olyan élet- és balesetbiztosítást pedig csak elvétve talál, amelyik erre a tevékenységére is kiterjed.

Mindez annak a korábbi biztosítói megközelítésnek az eredménye, amely - a motorosokat egy, differenciálatlan kategóriában szemlélve - bennük általánosan az extrém kockázatot jelentő, felelőtlenül száguldozó egyéneket látta. Ez a megközelítés világosan látszik azon a példán, amely egy terepjáró autó és egy túramotor biztosítási feltételeit hasonlítja össze a CLB által üzemeltetett biztositastipp.hu adatai alapján.

A szemléletesség kedvéért az összehasonlított járművek közül

- az egyik egy 1600 köbcentiméteres motorral felszerelt Suzuki terepjáró (Grand Vitara),

- a másik pedig egy Suzuki V-Storm márkájú, 1000 köbcentiméteres túramotor legyen,

mindkét jármű újonnan vásárolt, mindkettő tulajdonosa ugyanaz a 36 éves, Budapest III. kerületében élő személy.

| Teljeskörű CASCO (20%, de minimum 200 000 Ft önrésszel) | |||

| Túramotor | Terepjáró | ||

| Biztosító | Éves díj (Ft) | Biztosító | Éves díj (Ft) |

| Allianz* | 187 770 | Allianz | 80 276 |

| Generali | 250 034 | Generali | 79 130 |

| Uniqa | 174 222 | Uniqa | 124 230** |

* ez a biztosító csak 30% önrésszel kínál motor casco-t

**itt csak 130 000 Ft a minimális önrész, nem 200.000 Ft

Az alacsonyabb átlagos futásteljesítmény jelentős kockázati előnyt biztosít a leginkább a tavasz és ősz közötti időszakban használt túramotor számára. Ennek ellenére a motorok biztosítási díja a jellemzően két-háromszoros szintről indul még az autós terepjáró kategóriához képest is.

Mi változhat az idén?

A motorosok felé nyitó biztosítók először is a valóságot jobban leképező biztosítási kategóriákat fognak kialakítani. Értelemszerűen elsősorban a jó anyagi helyzetben lévő, felelősségteljesen közlekedő motorosok rétegét fogják megcélozni, amelynek tagjai elsősorban az életkoruk, illetve a birtokolt jármű típusa alapján jól beazonosíthatók.

'Ezt a prémium csoportot – amelynek kiterjedése akár a százezres létszámot is elérheti – az átlagosnál nagyobb felelősségtudat jellemzi, vagyis további biztosítások (élet-, lakás-. utasbiztosítás) kötésére is nyitottak.' – mondta el Németh Péter, a CLB Független Biztosítási Alkusz értékesítési igazgatója. 'Emellett arról sem szabad elfeledkezni, hogy ennek a márkahűséggel rendelkező rétegnek szinte mindegyik tagja rendelkezik biztosítandó autóval is, amelyet ősztől tavaszig a motor helyett is használnak.'

Fentieknek megfelelően a márka helyett a motor típusa lesz a mérvadó: a laikus számára is könnyen elképzelhető, hogy mennyire más veszélyekkel jár egy sportmotor, mint egy túra, egy városi vagy egy veterán kategóriájú jármű.

A megfelelő szegmentálás eredményeképpen a motoros biztosítások átlagdíja az idén jelentős csökkenésnek indulhat. A balesetbiztosítási lehetőségek várhatóan jelentősen kiszélesednek, és megjelenhetnek komplex motoros biztosítási csomagok is: ezek nem csupán a kötelező+casco+balesetbiztosítási háromszögben mozoghatnak, de a biztosítók kedvező ajánlatokat építhetnek be autós- vagy akár lakásbiztosításra is.

'A motoros piac aktivitása nagyon szezonfüggő.' – magyarázta Németh Péter. 'Ezért a várható változások már a következő egy-két hónapban világosan láthatóak lesznek. Hamarosan kiderül, mely biztosítótársaságok lesznek az elsők, amelyek ezen a ma még jórészt feltáratlan piacon igyekeznek hosszabb távra is minél nagyobb szeletet megszerezni maguknak.'

Új szabályok, fokozott felügyelet a kötelező gépjármű-biztosítás piacán

Idén október végétől még a régi feltételekkel válthatnak a kötelező gépjármű-biztosítási piacon átszerződni akarók, 2010. január 1-jétől ugyanakkor új szabályok lépnek életbe - jelentette be Varga Csaba, a Pénzügyi Szervezetek Állami Felügyelete (PSZÁF) főigazgatója a Magyar Biztosítók Szövetségével (MABISZ) közösen tartott sajtótájékoztatón. Az elmúlt hónapban a „kötelező" piacán megtett intézkedések után a Felügyelet a továbbiakban is fokozott figyelemmel gondoskodik az ügyfelek biztonságáról.

A kötelező gépjármű-felelősségbiztosítási (KGFB) szerződésüket váltani akaró ügyfelek 2009. október 30-án induló „átszerződési" időszakban a jelenlegi, régi feltételekkel mondhatják fel biztosítási szerződésüket és köthetnek újat egy másik biztosítónál. Ez azt jelenti, hogy 2010-re vonatkozóan a biztosítóknak az eddig megszokott módon, október 30-ig kell meghirdetniük díjtarifájukat (egyebek közt 2 országos napilapban), a váltani akaró ügyfelek november 30-ig mondhatják föl biztosítási szerződésüket régi biztosítójuknál és december 31-ig kell új KGFB-t kötniük valamelyik új biztosítónál.

2010. január 1-jétől új KGFB törvény lép életbe, s váltja fel a piac eddigi működését szabályozó kormányrendeletet. Az új jogszabály jelentős változásokat hoz a piacon az ügyfeleknek, például a biztosítókkal való szerződések felmondásának időpontjára (átszerződésre) vonatkozóan. Az eddigi automatikus naptári (december 31-i) évfordulót a szerződéskötés időpontjáról számított egy éves évforduló váltja föl (aki például 2010. május 5-én köt új KGFB szerződést, az legközelebb nem 2011. január 1-jétől, hanem 2011. május 5-én szerződhet át új biztosítóhoz). A szerződéses évforduló változását jövőre még csak a 2010-ben év közben KGFB szerződést kötő új üzembentartók tapasztalják majd.

A jelenlegi ügyfeleknek a megszokott naptári évfordulót csak akkor váltja föl a szerződéses évforduló, ha év közben például eladják járművüket és újat vesznek, amihez új KGFB szerződést kell kötni. Továbbra is megmarad az a szabály, hogy a biztosítók előző év október 30-ig hirdetik meg a következő évre vonatkozó tarifákat. Az ügyfél KGFB szerződésére mindig az a díjtarifa lesz érvényes, amelyik a tartam kezdőnapján érvényben van.

A Felügyelet arra számít, hogy 2010-re is jelentős számú ügyfél kezdeményezheti átszerződését valamely másik biztosítóhoz. Tavaly év végén, a 2009-es időszakra vonatkozóan egyébként mintegy 780 ezer KGFB-ügyfélszerződést mondtak fel az ügyfelek és kötöttek át másik biztosítóhoz. A Felügyelet várakozása szerint - a gazdaság állapotától, ezen belül az új járműeladások dinamikájától függően - az ügyfelek döntő többsége 4-5 év múlva állhat át a naptári helyett a szerződéses KGFB évfordulóra. Ekkorra tehát fokozatosan csitulni fog a naptári év végi KGFB kampány, hiszen egyre több ügyfélnek lesz év közben szerződéses évfordulója.

Azoknak, akik nem akarnak váltani, semmit sem kell tenniük, szerződésük eddigi biztosítójuknál az új rendszerre való áttérés nyomán is érvényben marad. Változatlan marad ugyanis az a szabály, hogy a KGFB szerződések határozatlan ideig érvényesek, nem egy évre szólnak.

Új KGFB törvény: változások sora

Az eddigi naptári évforduló helyett az ügyfél a szerződéskötéstől számítva 1 év (365 nap) után mondhatja fel és kötheti meg más biztosítónál - ha akarja - KGFB-szerződését. Az ügyfél meglévő biztosítója a szerződés lejárta előtt 50 nappal köteles írásban (a szerződő hozzájárulása esetén elektronikusan) tájékoztatni az ügyfelet a következő időszak biztosítási díjáról. Az ügyfél - ha úgy dönt - a szerződéses évfordulót legalább 30 nappal megelőzően mondhatja föl biztosítását.

Kiépül egy, a tényleges károkozásokat az eddiginél pontosabban számon tartó központi kárnyilvántartási rendszer is. A kárnyilvántartás feladatait a biztosítók által üzemeltetett Információs Központ látja el. A kártörténeti adatokat e központ adja át a biztosítónak (a kártörténeti adatok beszerzése, kárrendezési ügyek ellátása céljából), illetve a MABISZ Kártalanítási Számla részére (károk kezelése és rendezése céljából). A szerződésekkel kapcsolatos változásokat (megkötés, megszűnés, megújítás, káresemény) a biztosítónak 15 napon belül elektronikusan közölnie kell a kárnyilvántartó szervvel.

A bónusz-malusz rendszer fennmarad, az egyik legjelentősebb változás, hogy a biztosító ezen túl az üzemben tartó által tett nyilatkozat alapján is azonnal a kedvezőbb bónuszfokozatba sorolhatja az ügyfelet, nem kell őt a kártörténeti igazolás megérkeztéig A00-ás fokozatban tartani.

Az üzembentartónak a gépjármű forgalomból kivonása, tulajdonjog átruházása, üzembentartó változása stb. esetén csak az okmányirodát kell értesítenie, a biztosító felé - a járműnyilvántartásban nem szereplő gépkocsikat leszámítva - ezen túl nincs bejelentési kötelezettsége. A járműnyilvántartásban szereplő gépjárművel kapcsolatos e változásokról (amelyek érintik a biztosítási szerződést) a biztosító a kötvénynyilvántartásból fog értesülni. A biztosítónak - a díj nem fizetéssel történő megszűnés kivételével - a szerződés megszűnésének tényéről és a szerződés bónusz-malusz besorolásáról a megszűnést követő 30 napon belül írásban kell tájékoztatnia az üzembentartót. A díj nem fizetéssel történő megszűnés esetén ez 15 nap.

Létrejön egy, a MABISZ által kezelt KGFB garanciaalap a jövőben esetleg fizetésképtelenné váló biztosítók helyetti helytállás céljára, melyet a biztosítók töltenek fel.

A KGFB szerződéseknél ezen túl a szerződő fél alapesetben nem a tulajdonos, hanem az üzemben tartó (így tehát alacsony díjú vidéki rokonok tulajdonosként való feltüntetésével például nem spórolható meg így többé KGFB díj). Csak ha nincs üzembentartó, akkor a tulajdonos a szerződésre kötelezett személy. De határozatlan időtartamú szerződést nem kell újra kötni amiatt, hogy azt tulajdonos kötötte, de más az üzembentartó. Újra kell kötni viszont a szerződést akkor, ha az üzembentartó vagy a tulajdonos személyében változás áll be.

A károkozónak (biztosított) a káreseményt annak bekövetkezte után 5 munkanapon belül, a károsultnak 30 munkanapon belül jelentenie kell a biztosítónak. A biztosító a kárrendezéshez szükséges dokumentumok benyújtásától számított 15 napon belül, dokumentumok hiányában 3 hónapon belül köteles kellően megindokolt kártérítési javaslatot tenni, vagy indokolni, hogy a felelősséget miért nem ismeri el. A kárrendezési eljárás elhúzódása esetén a biztosítónak egyre nagyobb késedelmi kamatot kell fizetnie, s erről is tájékoztatnia kell az ügyfelet.

Az ügyfél díj nem fizetése esetén a biztosító részéről a legvégső türelmi időt (amíg nem szűnik meg a szerződés) az esedékességtől számított 60 napban állapították meg. Ebből 30 nap után a biztosító írásban felszólítást küld a díjfizetésre. A díjhátralékos időszakra a biztosító késedelmi kamatot számíthat föl. A díj nem fizetés miatti szerződések törléséről a biztosító 15 napon belül értesíti az üzemben tartót.

A díj nem fizetés időszakára utólagosan (várhatóan magas mértékű) fedezetlenségi díjat kell fizetni annál a biztosítónál, ahol az üzemben tartó ezt követően szerződik. A fedezetlenségi díjat a Kártalanítási Számla (KSZ) kezelője, a MABISZ Gépjármű Kárrendezési Iroda minden év október 30-ig hirdeti meg. A biztosítással nem rendelkezőnek 5 napon belül jelentenie kell az általa okozott kárt a KSZ-nek.

A flotta ezen túl minimum 5 járműből áll és csak egyetlen - egyéni vállalkozó, jogi személyiségű vagy anélküli gazdasági társaság, tehát nem magánszemély - üzemben tartója lehet (így tehát nem állhat össze például több kis cég járműparkja egy flottává). Noha idén ez nem kötelező, a Felügyelet vezetői körlevélben szólította föl a biztosítókat: az átláthatóság, korrekt díjfeltételek érdekében már 2010-re is az új törvényi feltételekkel hirdessék meg flottadíjaikat.

A biztosító személyi sérülésekre vonatkozó helytállási kötelezettsége egy kárnál maximum 1,6 milliárd forintra nő. Ittas, jogosítvány nélküli vezetővel szemben a biztosító 1,5 millió forintig érvényesíthet követelést, a jármű elhanyagolt műszaki állapota miatt kárnál az üzemben tartótól követelhető összeg 750 ezer forintra nő.

A segédmotoros kerékpárok és a quad-ok (négykerekű segédmotoros terepkerékpárok) is kötelesek KGFB-t kötni.

Fokozott felügyelés a KGFB „átállási időszakában"

Az elmúlt hónapokban a KGFB-piacon megtett felügyeleti intézkedések - egy biztosító KGFB termékterjesztésének felfüggesztése, egy másik állomány-átruházásának engedélyezése - jelzik: a Felügyelet folyamatosan, határozottan fellép a piac biztonságos működése érdekében. A Felügyelet a továbbiakban is hasonlóan jár el. A 2010-es évre egyébként egy új, KGFB-t kínáló biztosító indul el a piacon.

A Felügyelet a 2010. évre (2009. október 30-án) meghirdetett díjtarifákat azonnal ellenőrzi, ha jogszabálysértést tapasztal, intézkedik. A törvényi változásokhoz igazodva a Felügyelet átdolgozza a KGFB kapcsán eddig megjelentett ajánlását, vezetői körleveleit. Folyamatban van jelenleg egy témavizsgálat is, amelyben a Felügyelet azt tekinti át a KGFB-piac valamennyi szereplőjénél: hogyan kezelik a személyi sérüléses károkat, illetve miképp alkalmazták a PSZÁF Felügyeleti Tanácsa 8/2006. sz. ajánlását a kötelező gépjármű-felelősségbiztosítás (kgfb) alapján érvényesített kárigények kárrendezésének - és ahhoz kapcsolódóan a kgfb állománykezelésének - feltételeiről. A Felügyelet a vizsgálat eredményei alapján várhatóan még az idén ajánlás kiadását tervezi a - gyakorta jelentős összegű - személyi sérüléses KGFB-károk kezeléséről.

A Felügyelet mától fogyasztóvédelmi tájékoztató kampányt indít, hogy az ügyfelek megismerhessék a KGFB-vel kapcsolatos jelenlegi tudnivalókat és a változásokat. A Felügyelet honlapján (http://www.pszaf.hu/) megjelentett tájékoztatókkal, a piaci szereplőkhöz, érdekképviseletekhez, benzinkút-hálózatokhoz 100 ezer példányban eljuttatandó rövid ismertető brosúrákkal, sajtóközleményekkel és -akciókkal hívja fel a figyelmet az új tudnivalókra.

Forrás: pszaf.hu

Kötelező: mennyit ér a bizalom?

Elfogadási arány | Biztosító* |

20-50% | TIR, Genertel, KÖBE, Wabard |

50-80% | Groupama, Magyar Posta |

80-90% | MKB, K&H, Aegon, Union |

90% felett | Allianz Hungária, Generali-Providencia, OTP-Garancia, Uniqa |

A kötelező biztosítás alapvető problémáját az aktív kárrendezés orvosolhatná